社団法人・財産法人 · 2016/05/10

不動産取得税は、不動産の取得に対して、その不動産所在の道府県において、固定資産税は、土地、家屋、償却資産の固定資産の所有者に対して、その資産所在の市町村が課す税であり、都市計画税は市町村が都市計画法に基づいて行う都市計画事業又は土地区画整理法に基づいて行う土地区画整理事業に要する費用に充てるため、市街化区域内に所在する土地及び家屋に対して課される税です。 固定資産税は、納税通知書により、普通年4回(4・7・12月及び翌年2月)に分けて納付します。免税点は、土地30万円、家屋20万円、償却資産150万円です。 この不動産取得税・固定資産税及び都市計画税はほぼ同じ取り扱いであり、公益社団法人・公益財団法人が設置する幼稚園、図書館、博物館、学術の研究の用に供する不動産等は非課税とされています。これら以外の施設については、課税の対象になります。 なお、一般社団法人・一般財団法人については、非課税の取り扱いはありません。

社団法人・財産法人 · 2016/03/10

印紙税は、日常の取引に関連して作成される文書について、別表第一「課税物件表」に掲げたものに対して課税される税であり、公益法人等にとって以下のような取り扱いになっています。 1⑴.公益社団法人・公益財団法人が作成する金銭又は有価証券の受取書...

社団法人・財産法人 · 2016/02/10

公益法人等(年間の収入金額が8千万円以下の法人及び収益事業を行っていることにより確定申告書を提出している法人を除く)は、損益計算書又は収支計算書を事業年度終了の日の翌日から4月以内に所轄税務署長へ提出しなければなりません。...

社団法人・財産法人 · 2016/01/10

個人が特定寄附金を支出した場合には、その支出した年分の所得税の確定申告の際に、寄付金控除(所得控除)又は税額控除の規定の適用(選択適用)を受けることができます。...

社団法人・財産法人 · 2015/12/10

寄附金は何の見返りも期待しない任意の支出です。法人が寄附金を支出した場合には、企業会計上必要な経費として取り扱われます。しかし、寄附金は反対給付を伴わない支出であり、事業関連性に乏しいなど、その損金性が不明であるなどの理由から、法人税法においては、寄附金の損金算入について一定の限度額を設けており、この限度額を超える寄附金については損金不算入としています。 ただし、法人税法では、寄附金は①指定寄附金等(国・地方公共団体等)、②特定公益増進法人等(公益社団法人・公益財団法人等)に対する寄付金、③その他の寄附金の3つの区分に分類され、①と②の寄附金については公共性・公益性が高いため、別途損金算入できる措置が置かれています。 実務上は、期中において寄附をする際に公共性・公益性が高い寄附金か否か、多額の寄付の場合には損金不算入額が生じないかどうかを確認する必要があります。 なお、一般社団法人・一般財団法人に対する寄附は③その他の寄附金として取り扱われますので、別途損金算入される措置はありません。

社団法人・財産法人 · 2015/11/10

法人に支払われる利息や配当については、その支払いの際に源泉徴収がなされ、源泉所得税控除後の手取り額が法人に支払われるのが通常です。これらの利息等は法人の益金を構成し、その利息等から源泉徴収される所得税は法人税の前払いとしての性格を有しているため、法人税の申告・納付の際には控除されることになります。...

社団法人・財産法人 · 2015/09/10

法人税の納税義務がある法人(収益事業を実施している公益法人等)については、原則として、事業年度終了の日の翌日から2か月以内に確定申告書を納税地の所轄税務署長に対して提出するとともに、法人税を納付しなければなりません。...

社団法人・財産法人 · 2015/08/10

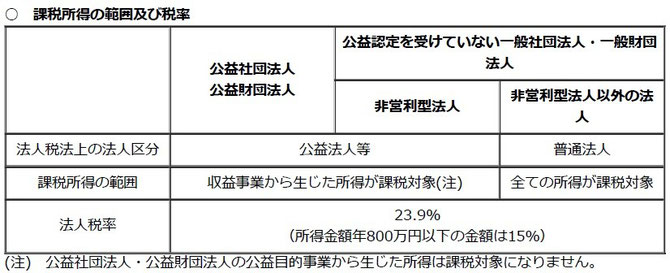

公益社団法人・公益財団法人に対しては、公益目的事業以外の事業について税法上の収益事業に課税が適用されます。一方、一般社団法人・一般財団法人に対しては、「非営利型法人」に該当する場合を除いて、原則としてすべての所得が課税対象となります。 また、印紙税や固定資産税等については、一定の事由に該当する場合には非課税措置があります。...

左海会計・不動産鑑定

左海会計・不動産鑑定